编者按:知识产权证券化,是指以知识产权未来预期收益为支撑,通过风险隔离、信用增进、信用评级等方式对债券产品进行设计,再由证券机构在资本市场上出售以实现融资的过程。通过该方式,科创企业能够盘活知识产权无形资产,拓宽多元融资渠道,纾缓融资难、融资贵的问题。

近年来,国投泰康信托积极参与发行多种类型的科创企业知识产权证券化产品,助力科技创新企业高质量发展。本文为公司相关业务团队研报,以期分享交流。

六、相关建议

1、针对知识产权处置难问题,呼吁相关部门尽早建立全国统一的知识产权交易场所,以规范化和建立健全其可交易性和价值评估体系。

2、针对市场化程度不够问题,需进一步加大宣传力度和出台相应鼓励政策或纳入相关机构考核体系,有效引导各区域、各家金融机构积极参与及投资知识产权化产品,与此同时,针对该类产品的补贴政策应尽量保证持续性和补贴款发放的及时性。

3、针对交易结构和操作复杂性问题,需加大相关专业人才培育力度,扶持培育专业的知识产权运营机构对该类业务流程进行规范化、批量化复制,以提升金融赋能科技的效率。

4、对于目前交易结构过度依赖增信机构问题,后续市场成熟后可考虑对底层主体建立梯队化评价体系,针对履约能力强且履约习惯好的企业探讨结构化增信创新或者进一步分散底层主体及所在区域的交易结构实现风险缓释。

七、我司知识产权证券化实践典型案例

近几年,国投泰康信托深入贯彻落实中央金融工作会议精神和监管机构导向要求,锚定产业金融定位,以知识产权信托为抓手,积极服务京津冀、长三角等核心经济圈的科技创新企业,参与发行的知识产权资产证券化产品包括助力民营科创企业ABN、国有企业知识产权证券化产品等“全国首单”和“区域首单”创新产品,公司以发挥示范效应、业务模式丰富,引领行业助力科技创新企业发展新质生产力,进一步发挥金融服务实体经济的积极作用。

下面介绍我司参与实践的两个知识产权证券化项目典型案例。

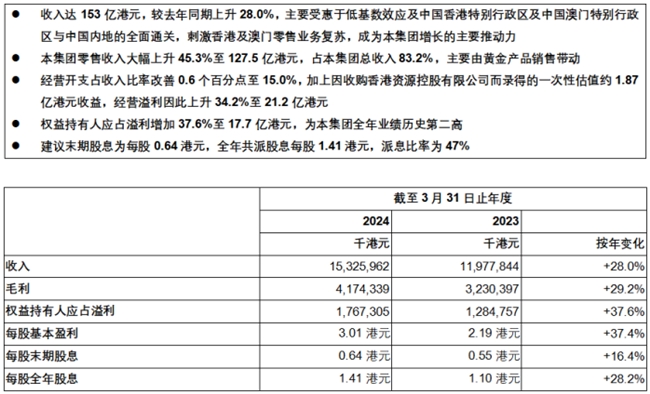

(一) 国金-杭州未来科技城知识产权第1期资产支持专项计划(专精特新):

1、项目基本情况

本次证券化项目发行额度为1亿元,发行票面利率为3.25%,期限为1年,刷新2023年全国同类型产品最低利率。此项目入池基础资产涵盖该行10家优质科创型企业客户的64项专利,其中发明专利59项,实用新型3项,评估价值共计1.0834亿元。

2、交易结构

3、具体交易结构简述

(1)信托受益权形成:委托人委托信托公司设立单一资金信托,信托资金全部用于向委托人指定的借款人发放信托贷款,借款人以其合法持有的知识产权提供质押担保,并由银行针对信托贷款出具《借款保函》。

(2)信托受益权转让:计划管理人根据与原始权益人签订的《信托受益权转让协议》的约定,将专项计划资金用于向原始权益人购买基础资产,即基础资产清单所列的由原始权益人在专项计划设立日转让给计划管理人的、原始权益人依据《信托合同》享有的单一资金信托自基准日起的信托受益权。

(3)信托到期分配:借款人于信托贷款到期日将基础资产项下的底层信托贷款本息偿付至信托账户,受托人对信托利益进行核算。受托人根据《信托合同》的约定,在信托利益分配日将信托财产专户内扣除信托费用后的全部资金划转至专项计划账户,由托管银行根据《托管协议》对专项计划资产进行托管。当发生借款保函兑付启动事件时,借款保函出具人将根据《借款保函》的相关约定履行借款保函兑付义务。

(4)专项计划分配:计划管理人根据《计划说明书》及相关文件的约定,向托管银行发出分配指令,托管银行根据分配指令,将相应资金划拨至登记托管机构的指定账户用于支付资产支持证券本金和预期收益。

(5)资产服务机构根据《服务协议》的约定,为专项计划提供与基础资产及其催收有关的管理服务及其他服务。

4、项目意义

该项目成为全国首单全流程市场化专精特新知识产权证券化项目。此次发行的知识产权ABS具备两大创新亮点。一是全流程市场化模式为全国首创。在增信上,项目由杭州联合银行开具融资性保函为底层科创企业进行担保增信,解决了以往知识产权证券化产品需要地方国有企业进行增信担保的痛点;在发行上,有别于以往ABS次级由地方国有企业原始权益人自持来进行风险兜底,此次发行实现了100%市场化销售,实现了知识产权证券化领域的重大创新。二是聚焦“专精特新”,推动产业链升级。“专精特新”中小企业兼具专业化、精细化、特色化、新颖化的明显特征,项目参与企业包含3家国家级专精特新“小巨人”企业、5家省级“专精特新”中小企业,涉及绿色科技、生物医药、机器人、大数据等前沿领域。所涉及企业都是所在行业领域的“单打冠军”“配套专家”,在引领创新、稳定产业链供应链等方面发挥着重要作用。同时,对于我司而言,通过知识产权证券化业务对接,可以和优质的“小巨人”公司进行”股融联动”,有助于我司布局新兴产业领域和科技创新赛道,推动专精特新企业获得长期资本、稳定资本,助力科创企业高质量发展。

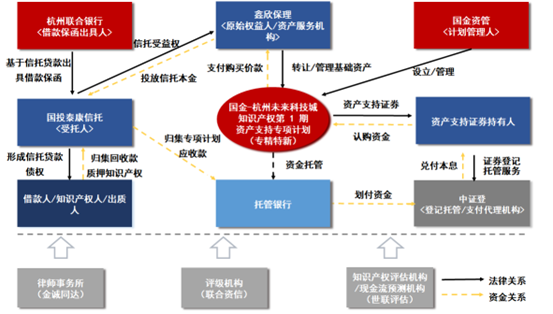

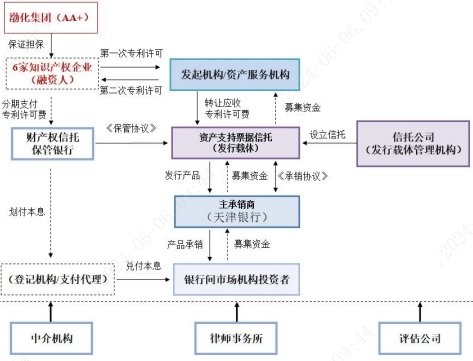

(二)金值(中国)融资租赁有限公司2022年度天银渤化-滨海新区知识产权第一期定向资产支持票据(科创票据):

1、项目基本情况

本次证券化项目发行额度为1亿元,基础资产独占特许使用费率为 7.88%,优先级资产支持票据的票面利率为5.4%,期限为1年,此项目入池基础资产涵盖该行6家优质知识产权企业客户的68项专利,其中发明专利24项,实用新型41项,外观设计3项,共计 1 亿元应收专利许可费。

2、交易结构

3、具体交易结构简述

(1)根据《信托合同》的约定,金值租赁(作为委托人、发起机构)将其对专利被许可人享有的专利许可费债权及其附属担保权益委托给国投泰康信托(作为受托人、发行载体管理机构)设立“金值(中国)融资租赁有限公司 2022 年度天银渤化-滨海新区知识产权第一期定向资产支持票据信托”。

(2)委托人在信托生效日将资产转让给信托。信托存续期内,受托人对信托财产进行管理、运用和处分。

(3)受托人以信托作为载体发行资产支持票据,资产支持票据代表“金值(中国)融资租赁有限公司 2022 年度天银渤化-滨海新区知识产权第一期定向资产支持票据信托”信托受益权的相应份额。资产支持票据划分为优先级资产支持票据、次级资产支持票据。资产支持票据按照《信托合同》的约定,在中国银行间债券市场定向发行。

(4)受托人委托金值租赁作为资产服务机构,为信托提供与资产及其回收。

(5)受托人委托登记托管机构提供资产支持票据的登记托管服务,委托支付代理机构提供资产支持票据的代理本息兑付服务。

4、项目意义

该项目是全国首单国有企业知识产权证券化产品、全国首单知识产权银行间ABN科创票据、全国银行间市场首单知识产权二次许可模式资产支持票据,也实现了天津市知识产权资产证券化产品“零”的突破,为推动京津冀协同发展,助力天津市高质量发展“添秤”加码。

此次发行的科创票据具备两大亮点。一是创新运用专利二次许可模式。由知识产权所有人以独占许可专利的方式,将特定专利授予发起机构,再由发起机构将特定专利二次反向独占许可给科技创新企业,最后由发起机构以应收专利许可使用费债权作为基础资产在中国银行间债券市场发行资产支持票据,通过交易结构设计,满足项目不同需求。二是运用创新金融工具进行增信。此项目基础资产为专利许可费债权,主承销商天津银行股份有限公司通过创设信用风险缓释凭证(CRMW)的创新金融工具进行增信,实现了银行间债券市场对科技创新企业的精准支持。如前所述,参与该类知识产权证券化有助于我司发掘优质民营企业,解决民营企业融资难问题,高效服务实体经济。