近日,成都银行发布2022年年度报告。报告显示,2022年,成都银行实现营业收入202.41亿元,同比增长13.14%;手机银行客户规模达到387.84万户,较上年末增长13.46%。

成都银行董事长王晖在致辞中提到“以数字化营销、数字化风控、数字化运营三大数字能力提升推动金融科技由‘支撑型’向‘赋能型’转变。”近年来,成都银行持续加大金融科技投入力度,充分运用金融科技为业务发展“赋能”。

(相关资料图)

(相关资料图)

电子银行业务持续优化客户体验,提升数字渠道运营能力

报告期末,成都银行手机银行客户规模达到387.84万户,较上年末增长13.46%,全行电子渠道分流率达到93.76%。不断提升数字化服务效能。

对公服务方面,进一步巩固财资管理竞争优势,为集团客户提供数字化资金管理服务。

零售服务方面,提升个人电子银行产品迭代与智能化服务水平,全新上线手机银行6.0版本。

手机银行6.0版本荣获《银行家》杂志评选的地方性金融机 构“十佳手机银行创新奖”和中国金融认证中心(CFCA)、中国电子银行网评选的“2022中国数字金融金榜奖—手机银行最佳数字运营奖”。

加强数字赋能、科技赋能,提升零售金融竞争能力

一是坚持金融科技与零售业务深度融合,依托数化大零售系统群,总分支多级联动,持续提升精细化、数字化经营管理能力,高效获客、留客、活客、粘客,促进提档升级。

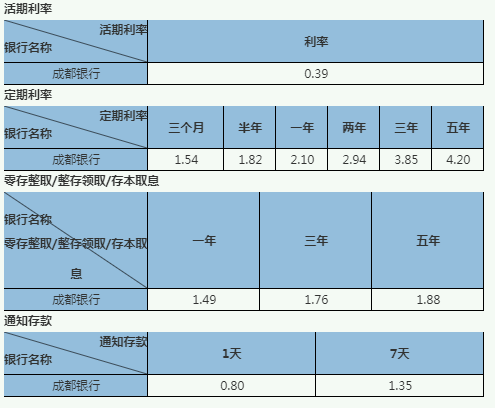

二是强化负债业务发展支撑,线下坚持优化网点布局,将有温度的金融服务融入社区生活;线上积极优化多渠道服务,扩充“1+N”优惠场景生态,做有烟火气的“市民银行”。

三是不遗余力做大资产业务规模,聚焦重点城市,优选区 域、项目,稳定按揭贷款增长。坚持走好“白名单”模式发展消费贷款业务,强化业务线上办理体验,打造“成行消贷”品牌,不断增强市场影响力。

四是丰富和优化财富管理服务, 进一步加强个人理财精准营销和差异化管理,提升营销服务水平;以搭建“精品投顾”基金代销业务体系为目标,推出以“全市场精选、全产品优惠、全流程陪伴”为特色的基金代销业务,打造客户信任的财富顾问银行。

金融科技赋能业务转型升级

报告期内,成都银行积极推动金融科技由业务支撑向科技赋能转型,努力实现科技资源和金融资本高效对接,以满足多层次、多元化的金融服务需求。2022 年共实施 IT 建设项目 14 个,已完成并上线运行项目5个,在建项目9个。

运营数字化转型项目群、全面风险管理精细化转型项目群、数据中台、同城双活数据中心升级和内部运营系统改造项目等重大 IT 项目,新管理驾驶舱、场景化金融服务平台、绿色金融系统建设及零售数字化运营等重点开发事项均已完成建设或达到阶段性目标,大幅提升了本公司数据应用的时效性及便捷性,为全行业务发展夯实了技术底座,提供了科技支撑。

责任编辑:王煊