(资料图)

(资料图)

近期四箭齐发的政策“组合拳”显著超预期,“政策底已现”成为业内人士共识。不过,在政策底与市场底之间,还有或短或长的震荡探底期需要投资者逾越,该阶段往往稳健型产品配置需求旺盛,绩优基金经理在管产品更受青睐。以长盛基金王贵君为例,其管理的“冠军基”长盛盛裕纯债基金因规模增长迅速,A/C份额长时间限购;王贵君管理的长盛盛逸9个月持有期债券基金,其作为长盛盛裕的胞弟,可谓“衔玉而生”,据该基金2023年中报,自今年4月26日成立至6月30日,短短两月余,其规模已增长2亿元,投资者用“认购”这一实际行动为基金经理和产品“点赞”。

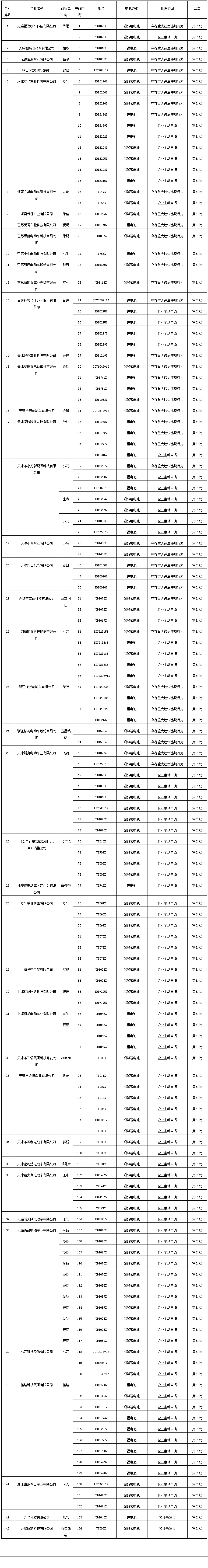

业绩是基金产品的硬实力。晨星数据显示,截至2023年6月30日,王贵君在管多只公募产品业绩“齐头并进”,其单独管理的长盛盛裕纯债A、长盛安逸A分别以6.04%、5.44%的年化回报摘得近3年同类产品业绩冠亚军,具体排名分别为1/335、2/335。另据银河数据显示,截至2023年9月1日,由王贵君管理的长盛全债指数增强债券近1年、近3年净值增长率均居同类第一,具体排名分别为1/16、1/11。另外,长盛盛逸9个月持有期债券基金成长“茁壮”,截至2023年9月1日,其A份额近3个月、成立以来的净值增长率分别达1.36%、1.65%,表现优秀。

查阅长盛盛逸二季报可发现,该基金自成立以来因“市”制宜,灵活控制建仓节奏和组合配置,截至2023年6月30日,投资配置主要涵盖企业债、金融债、国债,高等级信用债为重配标的;同时,配置少量以顺周期板块为主的可转债来增厚收益,降低单一资产波动风险,其债券资产占总资产的比例为98.99%,以较高的仓位捕捉到了债市“超预期走牛”机遇。综合来看,该基金灵活采用利率策略、信用策略、相对价值策略、债券选择策略、可转换债券及可交换债券投资策略等,以实现更佳的产品风险收益比。

展望后市,王贵君表示,短期来看,由于股市信心提振与对地产政策预期的担忧,债市有一定调整压力。但考虑到经济基本面出现实质扭转仍待观察,货币政策层面大概率稳中偏松,同时叠加地方政府债务防范化解需要低利率环境配合以防风险,债市趋势走熊的概率不高。信用债方面,本次政治局会议提及“制定实施一揽子化债方案”,有望出台再融资债发行、存量债务展期降息、贷款置换等政策,城投债短期的风险大概率得到一定缓解。

公开资料显示,王贵君为武汉大学数学学士,金融学硕士,具有11年证券从业经验。在投资中,王贵君以固收增强策略见长,深耕信用债投资领域,同时擅长国债期货投资及量化分析,其通过对信用债的深度研究、广泛覆盖、持续跟踪,形成了一套科学、系统的投资框架与行之有效的方法论,因其在管的多只债券基金产品业绩稳健向上,他被誉为“固收投资画线派”基金经理。

风险提示:基金有风险,投资须谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。