2023年4月15日维峰电子(301328)发布公告称公司于2023年4月11日接受机构调研,BlackRock AM North Asia Limited戴*、淡水泉(北京)投资陈**、道翼投资唐*、德睿恒丰资产江*、东北证券(000686)金** 李**、方正富邦基金李**、高信投资闫**、工银瑞信曾**、光大资管郭**、国华兴益保险资管易**、国泰基金张* 姜* 张*、Brilliance capital managementLiu**、国投瑞银马* 张*、国赞私募郭**、海富通基金王**、红杉资本闫**、泓德基金时**、鸿道投资田*、鸿盛私募俞**、华安基金饶** 吴**、华创证券高*、惠正私募何**、WT asset叶*、嘉实基金陈**、交银施罗德基金于*、金百镕投资张*、景顺长城基金王**、璟恒投资侯**、九泰基金何* 谭**、玖稳资产李**、聚鸣投资史*、雷石资管孙**、民生证券王*、宝隽资产薛*、明河投资姜**、明亚基金陈**、南土资产王**、诺安基金黄**、鹏泰投资祝**、鹏扬基金徐*、平安资管马**、勤辰私募刘志**、融通基金张*、厦门财富管理顾问公司卢*、宝盈基金张** 王*、山西证券(002500)叶** 李**、上海人寿保险魏*、慎知资产邓**、太平资产孟*、天风证券(601162)许**、天弘基金申**、天治基金陈**、万家基金武**、西部利得基金邢**、汐泰投资陈** 冯**、澄明私募张*、新华资产王**、信璞投资崔*、循远资产刘*、翼虎投资林**、源乘投资胡**、远信(珠海)私募黄**、长城财富资产胡**、长盛基金郭* 汤**、招商证券(600999)程*、肇万资产李**、创富兆业刘**、正心谷李*、正圆私募黄**、致宸私募郭**、中国人寿养老保险于*、中金公司温**、中金基金汪*、中信保诚基金司**、中信建投(601066)基金周**、中邮人寿保险朱**、综艺控股李**、创金合信基金郭**、遵道资产杨**、淳厚基金陈* 田** 田**参与。

(资料图片仅供参考)

(资料图片仅供参考)

具体内容如下:

问:公司 2022 年报显示毛利率有小幅度下滑,原因是什么?

答:2022 年度毛利率有小幅度下滑,主要受一些细微个别事件影响所致(1)受所在地疫情防控的影响,昆山子公司停工停产 2 个月,从而产生了一定的停工损失;(2)受地缘政治及宏观经济环境的影响,2022 年外销收入出现一定程度的下滑,而外销毛利率相较内销高,内外销销售收入结构占比的变化一定程度上也对毛利率小幅下滑产生影响。

问:未来市场规模做大之后,毛利率是否会进一步下降?

答:公司的产品毛利率主要受行业特点、专注细分领域竞争格局、公司持续追求高品质产品定位等诸多内外部因素决定的,随着客户对产品要求越来越高及公司高强度的持续研发投入带来较好的竞争护城河,公司有较强的实力和品牌优势,维持合理毛利率水平。

问:目前公司在全球工业类连接器的市场情况大概如何?

答:根据 Bishop & ssociate 数据显示,根据

Bishop & ssociate 数据,2021 年工业控制连接器全球市场规模约 99.80 亿美元,2010 年到 2021 年实现年均复合增长率达到 6.10%,其中 2021 年全球工控连接器市场增速高29.30%。相较于国际一流厂商,公司在快速响应、小批量定制开发、跟随客户预研、性价比等方面具备优势,大力配合客户推进国产替代、本土化生产;相较国内连接器厂商,公司则在产品品质、产品丰富性、客户资源及定制化方面有着较为明显的优势。

此外,公司还进一步深挖客户同场景下其他配套产品需求,从提供单一定制化产品到提供整体定制化解决方案,实现向综合型服务商的转变,公司市占率逐步提升,公司主要产品已达国际一流厂商同等技术水平,为众多国内外知名企业提供高端精密连接器产品及解决方案。

问:工控连接器相对其他领域的连接器,如通信,消费等领域的连接器,有什么特点,竞争壁垒体现在哪?

答:与通信、消费类连接器应用领域相比,工业控制与自动化设备长期在振动及噪音环境下不间断运转,应用场景复杂多样,对连接器的可靠性及耐用性有着较高要求。在此情况下,往往需通过壳体或结构的针对性设计结合材料选型和工艺开发,以满足防水、防尘、抗震、耐高温等性能要求此外,工业控制连接器具有较强的定制化属性,需要连接器厂商具备持续快速推出新产品的能力,这对连接器厂商产品设计和模具开发能力提出较高的技术要求,在保证产品高品质的前提下需结合客户不同应用场景需求设计开发定制化的解决方案,形成工艺壁垒。

另外连接器作为各类电子系统不可或缺的基础元件,其性能、品质好坏将影响整个系统的可靠性及运行效率。故工业控制类客户对连接器厂商设置了严格的供应商资质认定,通过审厂等方式确保供应商技术实力、生产条件、制造设备、 工艺流程、质量管理等各方面符合要求,尤其部分大客户为保证产品品质稳定,通常不轻易更换供应商。这种严格的供应商认证机制及长期策略合作关系,对拟进入企业会在一定程度上形成客户壁垒。

问:分享一下远期的一个产能扩张规划。

答:分两块一块是昆山子公司会面临着新一轮的扩建和扩容,新的生产基地预计建设周期 18 个月,目前昆山子公司已完成从原生产基地搬迁至新租更大场地的搬迁工作,各项生产经营工作已顺利步入正轨;另一块是东莞总部这边,预计今年四季度开始陆续投入使用,目前生产基地确实制约了公司整个发展,包括刚成立的东莞维康汽车子公司,也需要对整个产品的生产环境和生产工艺做升级,预计到 2023 年四季度公司的华南智能制造新基地的有效投入使用,一方面会对公司产能进行有效扩充,另一方面也有助于东莞维康汽车子公司的产能的布置、布局和落地。

问:公司管理的文化大概是什么样的?

答:整体来讲,公司的管理文化是务实高效、人才为先的风格一方面公司坚持以完成各项工作为导向,强调工作时间内高效输出;另一方面公司坚持以才能定岗定薪的用人原则,通过内部人才培养和外部人才引进双措并举的方式持续完善公司人才梯队建设,并通过股权激励等方式充分调动和激发人才与公司共同成长的积极性,这与公司严谨务实、乐于与员工共享企业发展成果的风格密切相关,同时公司各岗位职能分工明确,各项管理事务决策流程严格按照制度执行。

提问 7目前工业和汽车行业的景气度有些不及预期,请公司展望一下接下来的具体规划?

公司的发展需要行业景气度的稳定向好,但在一定的时间段表现出良好的经营韧性,不严格依赖行业景气度的恢复程度。公司仍将继续保持产业定力,坚持自主研发,持之以恒地巩固以“工业控制为主体、新能源(风光储)及新能源汽车为两翼”的发展格局,坚定的走国产化替代之路首先,坚持加大研发投入,不断开发及迭代新产品,持续丰富公司产品品号,尤其提高汽车和新能源连接器的产品丰富度,进一步提升公司一站式服务客户的能力;其次,依托丰富的产品品类、可靠的产品品质以及深厚的客户资源,深挖存量客户需求,提升存量客户需求的覆盖广度和深度,扩大公司在存量客户的销售额;再次,加大新客户的拓展力度,凭借公司多年来积累与沉淀的品牌影响力、丰富的案例库以及高效的定制化产品及解决方案输出能力等优势,多渠道并举开发新客户,助力公司提升业绩体量;最后,实施重点服务大客户的经营策略,充分获取大客户的导入带来与大客户联合开发相关产品的概率,持续增强客户的粘性并丰富后续产品品类的拓展。

问:高频高速类产品的进展?

答:高频高速类产品进展分两方面一方面是应用在板端的高速连接器,也即高精密浮动式板对板连接器, 公司已经开发并实现了 0.8mm 间距和 0.635mm 间距连接器的量产,目前正在积极开发 0.5mm 间距的,该类产品的中国电子元件行业协会团体标准是由公司主编的,去年底已经获得审查通过,主要应用在激光雷达、毫米波雷达以及高端车型的音影娱乐方面,等待 DS 大面积商用机遇的到来;另一方面是线束类高频高速连接器,这块主要是由子公司东莞市维康汽车电子有限公司主导,公司将新能源汽车作为重点发力的一个细分领域,不仅持续聚焦中低压信号细分领域,还同时积极布局高频高速细分,充分参与汽车智能化高速发展带来的巨大市场机遇和增量。目前子公司业务开展比较顺利,仅汽车类客户要实现批量订单交付还需要一定准备时间,才能产生相对较好的收入贡献。

维峰电子(301328)主营业务:专业从事工业控制连接器、汽车连接器及新能源连接器的研发、设计、生产和销售。

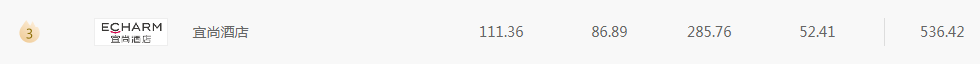

维峰电子2022年报显示,公司主营收入4.8亿元,同比上升17.56%;归母净利润1.12亿元,同比上升11.96%;扣非净利润1.07亿元,同比上升12.43%;其中2022年第四季度,公司单季度主营收入1.24亿元,同比上升18.17%;单季度归母净利润3028.35万元,同比上升32.34%;单季度扣非净利润2757.47万元,同比上升23.9%;负债率8.02%,投资收益62.25万元,财务费用-1030.45万元,毛利率43.74%。

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家。融资融券数据显示该股近3个月融资净流出660.15万,融资余额减少;融券净流入96.78万,融券余额增加。根据近五年财报数据,证券之星估值分析工具显示,维峰电子(301328)行业内竞争力的护城河较差,盈利能力良好,营收成长性一般。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标2星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。