中国经济网北京9月4日讯北京证券交易所上市委员会2023年第47次审议会议于2023年9月1日上午召开,审议结果显示,苏州卓兆点胶股份有限公司(简称“卓兆点胶”)符合发行条件、上市条件和信息披露要求。这是今年过会的第226家企业。

卓兆点胶的保荐机构为东吴证券股份有限公司,保荐代表人为曹飞、翟悦。这是东吴证券今年保荐成功的第8单IPO项目。此前,1月3日,东吴证券保荐的山东一诺威聚氨酯股份有限公司过会;1月19日,东吴证券保荐的厦门美科安防科技股份有限公司过会;1月20日,东吴证券保荐的中裕软管科技股份有限公司过会;5月26日,东吴证券保荐的苏州亚德林股份有限公司过会;6月9日,东吴证券保荐的成都正恒动力股份有限公司过会;6月29日,东吴证券保荐的宁波索宝蛋白科技股份有限公司过会;7月12日,东吴证券保荐的苏州飞宇精密科技股份有限公司过会。

卓兆点胶是一家从事高精度智能点胶设备、点胶阀及其核心部件研发、生产和销售的技术驱动型高新技术企业。

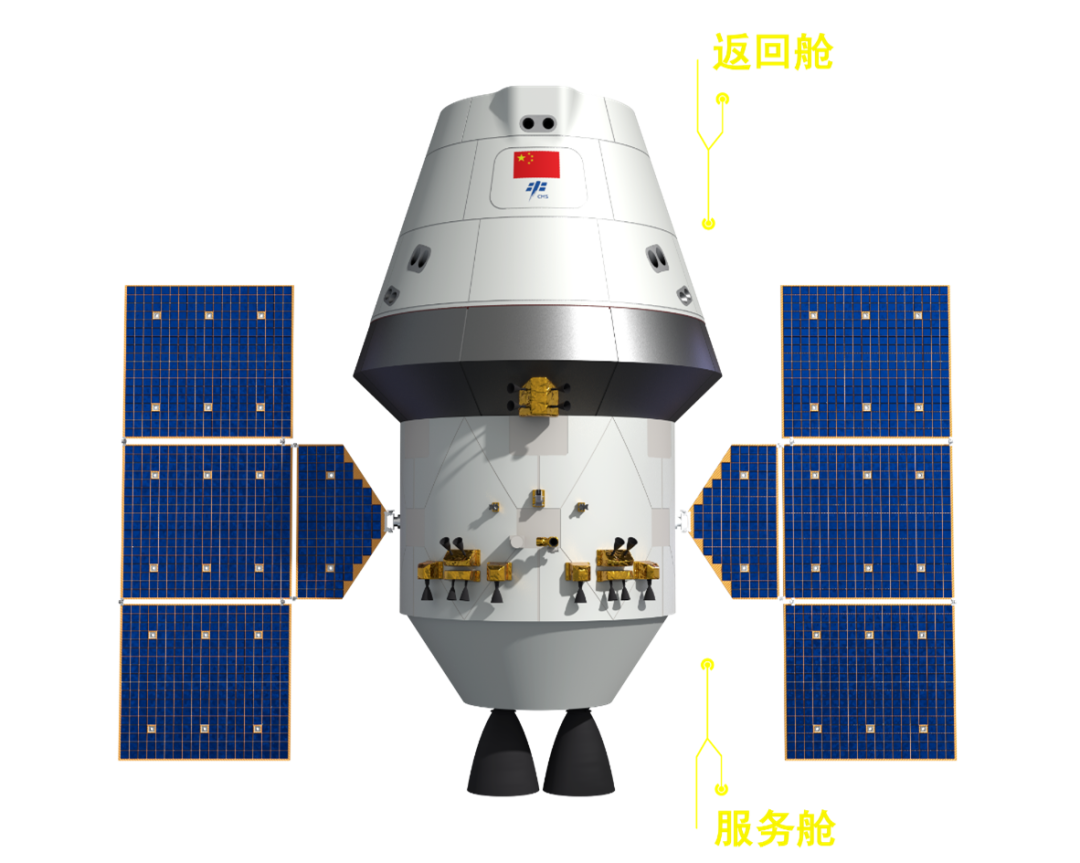

【资料图】

【资料图】

截至招股说明书签署日,陈晓峰、陆永华二人合计控制公司84.3145%股份,陈晓峰担任公司董事长兼总经理,陆永华担任公司副董事长。陈晓峰、陆永华二人对公司股东大会决议、日常生产经营管理具有重要影响。因此,陈晓峰、陆永华二人为公司控股股东、实际控制人。

卓兆点胶拟向不特定合格投资者公开发行股票不超过1,232万股(含本数,不含超额配售选择权)。公司及主承销商将根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不超过本次发行股票数量的15%,即不超过184.80万股(含本数),具体发行数量将由公司与主承销商协商确定,并经中国证监会注册后确定。本次发行全部为新股发行,不涉及股东公开发售股份。

卓兆点胶拟募集资金36,152.20万元,用于年产点胶设备和点胶阀4410台产业化建设项目、智能点胶设备及核心零部件研发项目、偿还银行贷款、补充流动资金。

审议会议提出问询的主要问题

1.关于对苹果产业链的依赖。根据申报文件,发行人报告期内向苹果公司及其EMS厂商、设备集成商的销售收入占当期营业收入比例分别为86.85%、91.06%、88.13%。请发行人说明对苹果产业链的依赖及产业链转移对发行人的影响,发行人向新能源等业务领域拓展的商业合理性及主要进展。请保荐机构核查并发表明确意见。

2.关于与博众精工的关系。请发行人说明:(1)向博众精工销售金额大幅增长的原因及合理性,与其下游厂商销售变动情况是否匹配;(2)发行人与博众精工发出商品余额大幅增加的原因及合理性。请保荐机构核查并发表明确意见。

3.关于与乐创技术的关系。根据申报文件,发行人于2021年入股供应商乐创技术,报告期内向其采购金额分别为163.98万元、1,877.45万元和2,302.18万元。请发行人说明:(1)与乐创技术的合作开始时间、采购内容、交易价格及合理性;2021年入股后向乐创技术采购商品数量与发行人自身规模是否匹配,采购金额大幅增加的合理性。(2)除采购交易外,发行人及其实际控制人、董监高、关键岗位人员等与乐创技术及其相关人员是否存在资金往来,是否存在为发行人代垫费用情形,是否存在资金体外循环、利益输送情形。请保荐机构核查并发表明确意见。

4.关于应收账款。请发行人说明应收账款增速高于收入增速的原因,收入确认相关内控制度及其执行情况,是否存在提前确认收入的情形。请保荐机构核查并发表明确意见。

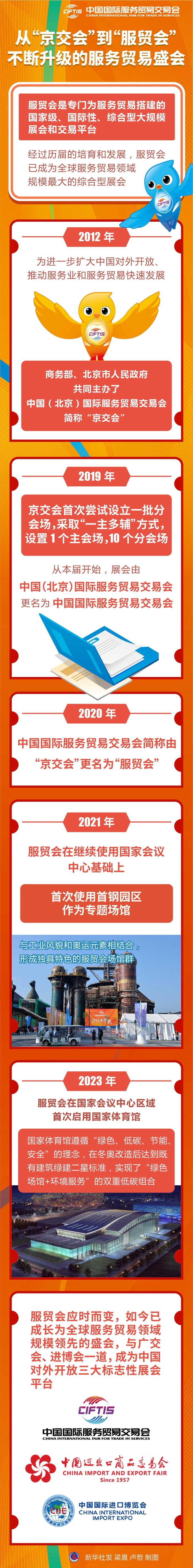

2023年上交所深交所IPO过会企业一览: