(资料图片)

(资料图片)

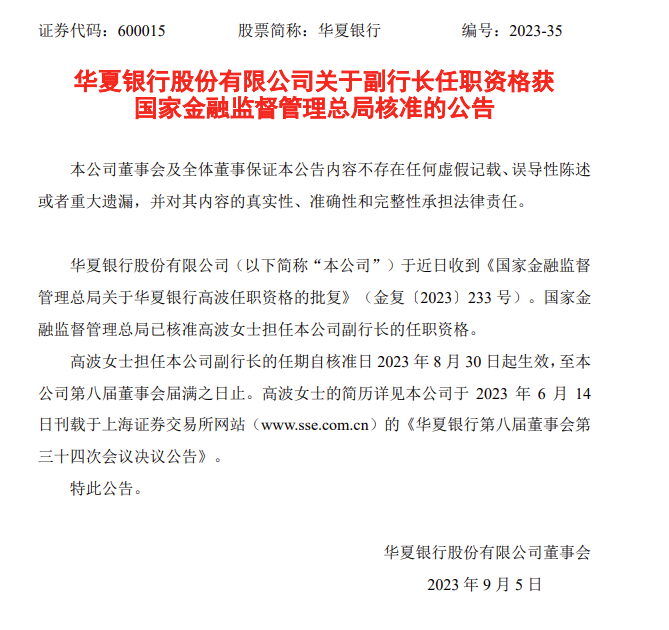

今年以来,宏观利率趋势下行,股市起伏震荡,“高股息”资产成为投资者“心头好”,机构端也纷纷加大国企红利等相关策略的布局。据悉,中欧国企红利混合(A类:019015,C类:019016)于9月6日起正式发行,该基金拟由中欧量化投资总监曲径掌舵,通过主动量化管理策略,在国企投资标的中捕捉未来具有超额收益的个股。

中欧基金认为,国有企业具有治理改善和盈利能力增强的趋势,有望提升盈利能力和分红,看好国企红利中长期的投资价值。

基本面持续优化 国企投资价值凸显

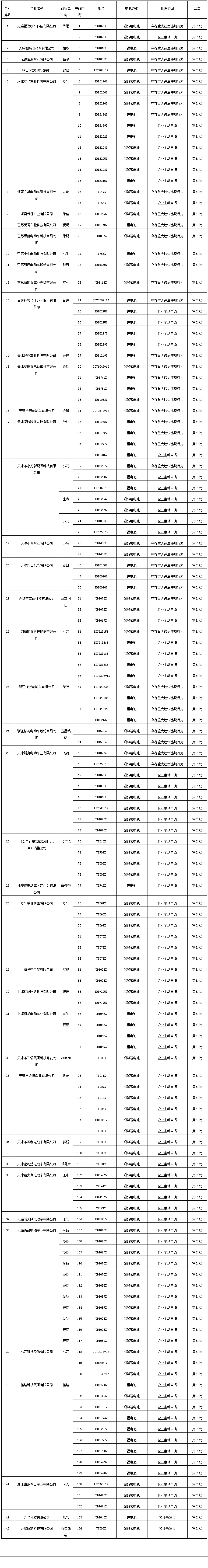

根据财政部发布的数据显示,国有企业上半年利润总额23779.8亿元,同比增长5%,主要效益指标同比保持增长,国有经济运行回升向好。此外,据平安证券统计显示,2022年,全部国企现金分红1.5万亿元,央企分红1.1万亿元,分别占全A的70%和50%,均较2019年显著增长;与此同时,今年央国企密集实施回购项目,8月以来公司回购力度明显增加,有望推动基本面持续优化。

在良好的基本面推动下,相关主题长期表现出色。以中证国企红利指数为例,Wind数据显示,自2013年7月1日至2023年6月30日的近十年来,中证国企红利指数涨幅142.96%,区间年化回报率为9.54%,同期沪深300、中证500指数年化回报率5.89%、6.54%;中证国企红利指数年化夏普比率0.5,同样高于沪深300、中证500指数0.32、0.34的水平,表现出较好的风险收益比。从配置的角度看,中证国企红利指数与沪深300、中证500的收益相关性不高,可以在一定程度上起到分散风险的作用,有利于丰富整体资产的收益来源。

多策略优选国企标的 力争超额收益

据了解,中欧国企红利混合主要投资国企红利主题相关的上市公司,将沿用主动量化管理策略。相比于中证红利指数100只成分股的数量,中欧国企红利选股范围增加至1400多只,将投资视野放大到“国有企业施加重大影响的公司”。在此基础上多维度优选标的,首先以预期股息率为原则,力争规避周期陷阱,再从分红回报、景气趋势、盈利质量、政策支持、公司治理等5个维度进行打分,将定性分析转为定量信号。此外,通过低波动策略和负面剔除机制,持续优化加强红利因子的收益。

拟任基金经理曲径曾任职美国知名量化投资机构千禧年基金,证券从业16年,基金管理超8年,目前担任中欧基金量化投资总监。在实际投资中,曲径兼具主动管理与量化赋能的双重优势,力求比市场更快发现行业拐点和投资机会,从而捕捉持续稳定的alpha。