2004年,原劳动保障部颁布《企业年金试行办法》及《企业年金基金管理试行办法》,我国企业年金制度正式落地实施。2024年,我国企业年金发展迎来第20个年头。5月31日,华夏基金在京举办“年金投资策略暨中国企业年金制度实施20周年论坛”。人社部基金监管局原局长唐霁松,中国社科院世界社保研究中心主任郑秉文,长江证券首席经济学家伍戈等专家学者以及华夏基金总经理李一梅出席活动并发表演讲。

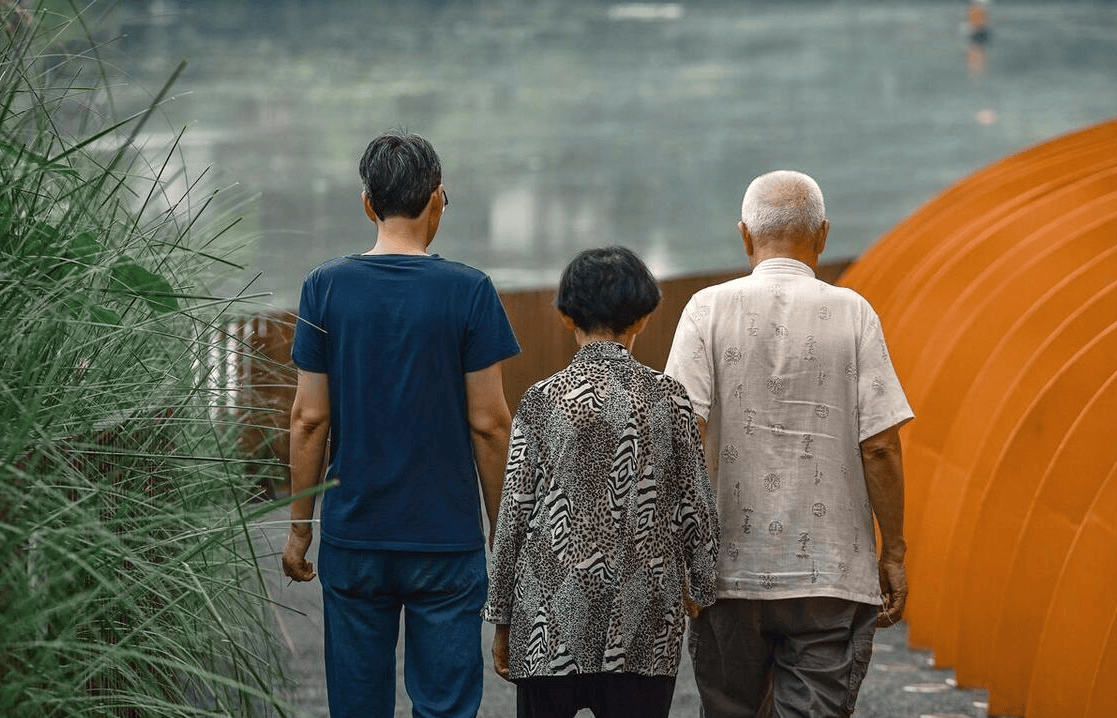

华夏基金总经理李一梅在开场致辞中表示,过去20年,中国企业年金制度探索前行、逐步完善,取得了巨大成就,已成为我国多层次、多支柱养老保险体系的重要组成部分,为增进千千万万退休人员的养老福祉,丰富资本市场长期资金来源,发挥着积极重要的作用。华夏基金作为首批企业年金投资管理人,20年来不断汇聚优势资源为年金业务提供全方位支持,积极探寻年金投资最有效的路径和方法;持续壮大金融科技力量,利用数字化建设成果和科技创新力量,持续提升年金客户服务效能。20年间,华夏基金坚持长期投资、价值投资理念,为企业年金委托人创造了良好的投资回报,累计投资收益近500亿元,占公司管理企业年金资产规模的三分之一以上。李一梅认为,站在新的历史起点,作为我国养老金第二支柱,年金将为积极应对人口老龄化挑战、增强退休人员生活福祉、谱写养老金融大文章,发挥更加积极、重要的作用,年金行业的发展也将迈入新的发展阶段。她表示,在年金事业的未来征途上,华夏基金将初心不改,与行业同仁携手,创新、稳健、协同发展,努力用优异的业绩、稳健的风控、高效的服务回报年金委托人的重托,为千百万普通劳动者创造更加幸福美好的生活。

长江证券首席经济学家伍戈以“经济 寻变”为主题,结合2024年经济开局情况,基于全球视野,从量价、需求、货币、汇率、地缘政治等维度,聚焦房地产行业、基建投资、制造业、高技术产业,对当前宏观经济形势进行深度解读,对未来趋势进行专业性分析研判。通过深入浅出、数据详实、分析透彻的分享,为参会人员呈现了一个全面而深刻的宏观经济分析框架,对研判资本市场、做好年金投资运营工作具有很强的参考借鉴意义。

华夏基金投研负责人重点介绍了华夏基金在年金投资管理方面的实践与思考。在其看来,一方面,当前国际政治经济局势日趋复杂严峻,国内改革发展稳定任务更加艰巨繁重,资本市场进入新常态发展阶段,行业收益率逐年走低,年金投资管理挑战加大。另一方面,中央金融工作会议明确要求做好养老金融大文章,新“国九条”提出建立培育长期投资市场生态,构建支持“长钱长投”的政策体系,将为年金高质量发展构建良好生态。对此,华夏基金主动把握发展机遇,积极应对年金投资管理挑战。一是优化年金投资管理架构,成立年金投资部,全面统筹年金投资管理工作,同时共享公司平台资源,系统性提升年金投研能力;二是以资产配置为核心,输出平台化的投资管理方案,做优类属资产超额收益,基于年金配置需求优化养老金产品布局;三是强化风险预算约束管理制度,建立阶梯式的季度风险管理预算机制,控制任意一点最大回撤控制。此外,华夏基金加快投资人才队伍建设,持续优化人才培养体系,建立多层级、多投资风格的人才梯队。同时,华夏基金投研负责人分享了年金资产配置展望和未来投资策略。华夏基金投研负责人认为当前全球宏观的主要矛盾为中国 “生产走强、需求不足” ,美国“经济韧性、通胀承压”。在此背景下,权益市场将面临长期高质量发展、中期基本面底部震荡、短期风险偏好边际改善的市场环境,“红利风格+制造业龙头”将是重点配置方向;固收市场将面临利多因素回摆,长端利率阶段性见底的市场环境,中短债兼具攻防属性,是重点配置品类,可转债有博弈转债波动率回升的机会,可中性偏高仓位配置。

人社部基金监管局原局长唐霁松在会议发言中指出,在党中央、国务院的宏观决策和正确指引下,我国企业年金制度发展取得了显著成效。2012至2023年间,参保企业总户数从5.47万户增长至14.17万户,积累基金从不到5000亿元增长至近3.2万亿元,领取人数超300万人,累计领取了超5000亿元的年金待遇。唐霁松认为,企业年金发展形成的基本经验弥足珍贵。政策引领和法规建设筑牢了企业年金发展根基,坚持市场化运作激发了企业年金管理活力,覆盖面逐步扩大体现了企业年金制度的普惠性和包容性,多方协同合作汇聚了企业年金发展合力,强化监管与风险防控保障了企业年金制度稳健运行。对于企业年金未来发展,唐霁松表示,要进一步加强政策支持,包括进一步研究推动企业年金制度向半强制性乃至强制性过渡、完善领取阶段计税政策、加强对企业的政策激励和倾斜;进一步发挥年金制度优势,投资管理稳中求进,有效提升职工退休后的生活待遇;进一步加强平台建设,推动形成统一的年金服务平台;进一步强化协同提效,建立更加完善高效的监管体系;进一步加强政策宣传与普及,优化年金高质量发展的外部环境。

中国社科院世界社保研究中心主任郑秉文在发言中指出,企业年金制度落地实施20年,取得巨大历史成绩,为我国多层次、多支柱养老保险体系建设和广大职工退休生活福祉做出巨大贡献。同时,企业年金制度是首个实行市场化投资体制的缴费型养老制度,为后来相继进入资本市场进行市场化投资的基本养老保险基金、职业年金和个人养老金开创了历史先河。下一步,积极推进企业年金制度提质扩面成为业内共识,需从制度层面回溯历程、深入剖析,找到新的制度改革突破口。企业年金的前身“企业补充养老保险”,从1991年落地之时就带有深刻的“体制基因”,是国企改革的产物,在随后30多年的制度演进中始终带有明显的体制烙印,这是企业年金覆盖率难有突破的根本原因。在新的发展阶段,企业年金应定位在实现共同富裕的制度性、基础性、普惠性的民生制度,建议最大限度地淡化“体制”因素,如取消建立企业年金的三个门槛、取消企业缴费子账户和企业账户、取消企业缴费归属期和归属额限制、提高支取灵活性、引入“准自动加入”机制、有序逐渐放开个人投资选择权、建立“合格默认投资工具”机制、平行引入TEE型税优政策等,提高企业和职工建立企业年金的主动性和积极性。

会议还组织了以“年金行业高质量发展的路径与思考”为主题的圆桌论坛,年金受托、托管、账管、投管以及委托机构代表参与。国寿养老、中国工商银行、中国农业银行、华夏基金代表分别就年金受托能力建设、托管服务优化、账管模式提升、投资策略框架等年金管理经验和创新探索进行分享,对未来年金发展路径进行讨论和展望。中远海运集团作为委托机构代表,分享了公司年金计划发展历程和年金在提升员工福祉方面的切实感受。

华夏基金早在成立之初,就将养老金业务作为公司战略发展方向,做好了全方位业务准备,首批获得了各项养老金业务资格,并在业内率先发行养老目标基金。20年来,在广大客户、合作伙伴以及社会各界的关心支持下,华夏基金年金业务不断开拓,在规范中发展。目前,华夏基金管理的各项养老金规模已经超过3600亿元,其中年金业务规模已突破2100亿元。在过去的20年,华夏基金全心投入、砥砺深耕,公司的年金业务取得丰硕成果。年金客户覆盖众多行业中具有重要影响力的企业,合作10年以上的企业年金客户占比超过50%。20年间,历经牛熊市场转换,华夏基金坚持长期投资、价值投资理念,为企业年金委托人创造了良好的投资回报,累计投资收益近500亿元,占公司管理企业年金资产规模的三分之一以上。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。