上交所网站日前公布关于终止对浙江同富特美刻家居用品股份有限公司(简称“同富股份”)首次公开发行股票并在沪市主板审核的决定。

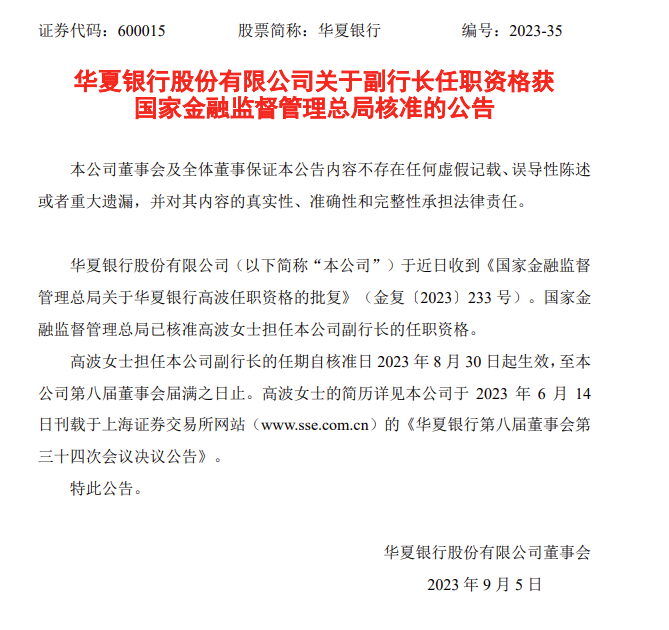

上交所于2023年3月2日依法受理了同富股份首次公开发行股票并在沪市主板上市的申请文件,并按照规定进行了审核。2023年8月31日,同富股份和保荐人光大证券股份有限公司分别向上交所提交了《浙江同富特美刻家居用品股份有限公司关于撤回首次公开发行股票并在主板上市申请文件的申请报告》(同富特美刻[2023]9号)和《关于撤回浙江同富特美刻家居用品股份有限公司首次公开发行股票并在主板上市申请文件的申请报告》(光证报[2023]301号),申请撤回申请文件。根据《上海证券交易所股票发行上市审核规则》第六十三条的有关规定,上交决定终止对同富股份首次公开发行股票并在沪市主板上市的审核。

同富股份2023年3月2日披露招股书显示,公司的主营业务为研发、设计、生产和销售不锈钢器皿、塑料器皿、玻璃器皿、户外产品和小家电。

同富控股直接持有公司47.04%的股份,为公司的控股股东。姚华俊系同富股份控股股东同富控股的实际控制人,其通过同富控股间接控制同富股份47.04%的表决权,并直接持有同富股份17.25%的股份,廖妍玲直接持有公司1.47%股份,姚华俊、廖妍玲夫妇直接及通过同富控股间接合计控制同富股份65.75%的表决权。姚华俊、廖妍玲夫妇通过直接、间接持股和一致行动关系合计控制公司79.86%的表决权,同时姚华俊在公司担任董事长、总经理,廖妍玲担任董事,因此,姚华俊、廖妍玲夫妇为同富股份实际控制人。

同富股份原拟在上交所主板发行不超过3,402万股,原拟募集资金102,628.99万元,计划用于新增年产 3,000 万只不锈钢保温杯智能制造项目、跨境电商营销及运营中心建设项目、研发检测中心建设项目、补充营运资金。

同富股份的保荐机构(主承销商)为光大证券股份有限公司,保荐代表人为马涛、葛振雨。