中国人民银行近日发布《2023年第二季度中国货币政策执行报告》显示,今年以来,货币政策保持前瞻性、有效性、可持续性,根据形势变化合理把握节奏和力度,为经济回升向好创造了良好的货币金融环境。其中,结构性货币政策工具“聚焦重点、合理适度、有进有退”,继续实施好存续工具,对结构性矛盾突出领域延续实施期限,持续加大对小微企业、科技创新、绿色发展等领域的支持力度,在激励和引导金融机构优化信贷资源配置,促进经济高质量发展方面发挥了积极作用。

截至今年6月末,结构性货币政策工具余额约为6.9万亿元。其中,支持普惠金融的支农支小再贷款、再贴现余额大约为2.6万亿元,与上年末基本持平;支持绿色低碳、科技创新等领域的余额大约为1.2万亿元,比上年末增加5166亿元。

“今年以来,政策工具的总量和结构双重功能得到进一步发挥,更好地支持实体经济稳定和恢复。”招联首席研究员董希淼表示,结构性货币政策供给充分发挥了小微企业贷款支持工具等作用,实施了“精准滴灌”。

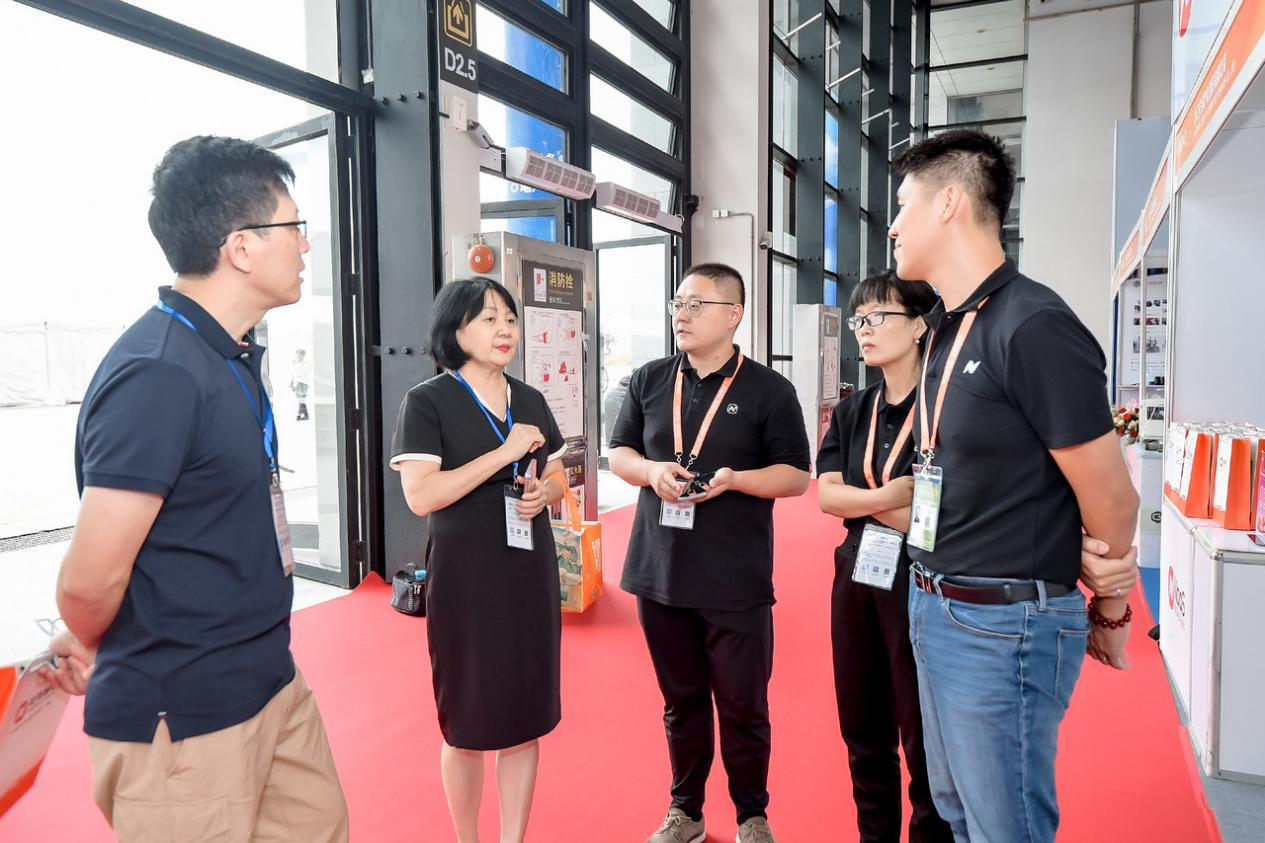

(资料图片仅供参考)

(资料图片仅供参考)

中信证券首席经济学家明明认为,我国经济已恢复常态化运行,但也面临新的困难挑战,比如居民收入预期不稳、消费需求有待修复,民间投资信心不足,企业经营面临困难。“这些因素制约了我国经济稳步修复,而结构性货币政策可以针对上述问题给予灵活支持,避免在经济修复过程中动用过多总量工具造成资金‘跑冒滴漏’,提高货币政策效能,同时也能有效避免风险累积。”

《报告》指出,在决定结构性工具创设、延续或退出时,主要考虑两方面因素:一是经济运行中较为突出的结构性矛盾。二是金融机构提升对特定领域金融服务的意愿和能力。今年以来,结构性货币政策工具努力把握好“进”“退”两方面的平衡。

在“进”的方面,服务高质量发展。结构性工具优先用于最需银行资金支持的领域:一是持续支持普惠金融。小微企业是经济活力的体现,需要持续稳固对小微等普惠金融的支持力度。二是继续支持绿色低碳、科技创新等领域发展。绿色和科创是经济增长动能的着力点,需要有效加大融资支持力度。三是支持房地产市场平稳运行。

例如,6月30日,增加支农支小再贷款、再贴现额度2000亿元,进一步加大对“三农”、小微和民营企业金融支持力度,发挥“精准滴灌”作用,降低社会融资成本,促进扩大就业,支持经济内生动力恢复。8月16日,增加支农支小再贷款350亿元,支持部分受灾省市做好洪涝灾害抢险救灾及灾后重建工作。

在“退”的方面,实现稳妥有序。结构性工具到期时,央行将对其进行评估,实现了预期目标,就会按期退出。比如,2020年初增加的用于支持抗疫保供和复工复产的3000亿元、5000亿元再贷款额度,已于2020年6月末到期退出。有的工具到期后通过存量资金适当展期使用实现“缓退坡”。对于2022年设立的科技创新再贷款、设备更新改造专项再贷款、交通物流专项再贷款等工具,今年以来面临陆续到期情况,这些工具退出后,存量资金可展期,最长可使用3年到5年,最大限度实现“缓退坡”。对于仍有必要支持或需要持续支持的领域,如普惠金融、绿色低碳发展等领域,中国人民银行将延续实施相关工具。

东方金诚首席宏观分析师王青认为,下半年,宏观政策的一个重要目标是推动经济复苏动能进一步增强,特别是要重点解决小微企业、房地产行业面临的具体问题。为此,还应重点发挥结构性货币政策工具的作用,加大对这些领域的定向支持力度。

对于如何更好发挥结构性货币政策工具作用,明明建议,一方面,加快现有结构性货币政策工具落地生效,尤其是针对房地产行业的纾困和支持工具,普惠企业贷款支持工具等;另一方面,考虑创设新型结构性货币政策工具,支持居民消费、地方政府债务风险处置、城中村改造等。

中国人民银行也表示,下一步将发挥好货币政策工具的总量和结构双重功能,结构性工具进一步聚焦重点、合理适度、有进有退,根据经济金融形势需要调整优化,持续引导金融机构加大对重点领域和薄弱环节的支持力度,必要时按照党中央、国务院决策部署,创设新的工具,更好服务经济高质量发展。 (经济日报记者 马春阳)