无论是微观的个体人生,还是宏观的市场和经济,都会在历史的长河中经历起起伏伏,我们称之为周期。投资中需要认识周期、理解周期,最终才能利用周期,战胜周期。

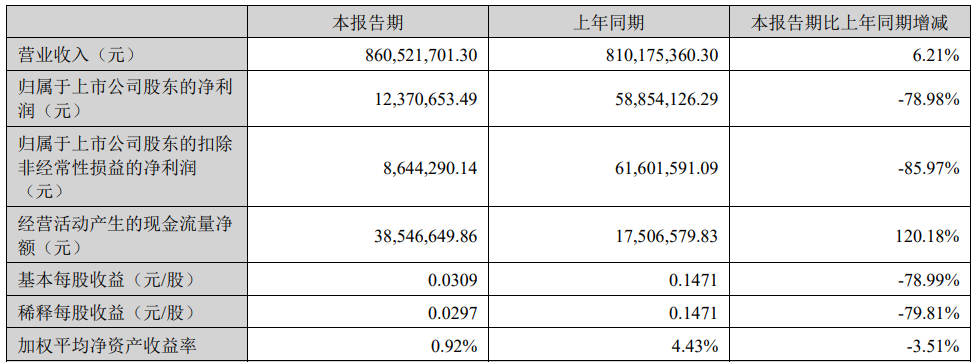

「孰先孰后」

关于股市周期和经济周期的研究

宏观经济有周期,股市也有周期,二者存在一定相关性。美国的股市运行了200多年,经历过多轮周期,对美国股市周期和美国经济周期的研究发现,股市周期一般领先于经济周期,其走势取决于对未来基本面的预期。在经济数据触底之前股市通常提前上涨,在经济数据触顶之前股市往往提前下跌。

从行业表现看,牛市中表现较好的多是交通、科技、工业等行业,熊市中表现较好的则是公用事业、医疗、农业等。总结来说,经济好的阶段强周期行业表现更好,经济差的阶段弱周期行业相对更能抵御风险。

经济周期与资本市场周期间的关系

图片来源:书籍《Standard & Poor's Sector Investing》,Stovall(1996)

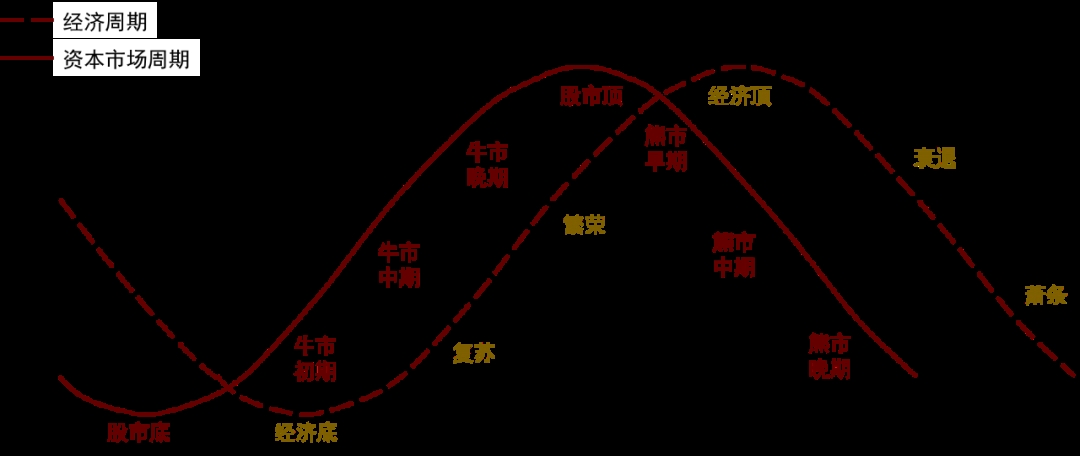

股市走势取决于对未来基本面的预期,认识到这一点就可以理解股市周期其实是集其他周期于一身,既受经济基本面的影响,也受投资者心理预期的影响。

在市场情绪较为悲观的时期,投资者越来越担心未来回报的前景,从而造成整体市场的估值下挫。所以在经济下行、闲置产能开始增加的时期,我们经常会看到股市的业绩与估值双杀。然而,随着经济预期向好,投资者情绪乐观,市场整体的估值会回升,个股的估值也会相对抬升,但此时上市公司业绩仍在低位。此时也需要注意,高估值的公司在业绩兑现期前往往都有“灿烂的未来”,但当预期不兑现时留给投资者的往往是一地鸡毛。

股市周期的四个阶段

图片来源:书籍《金融周期》,彼得·奥本海默(2022)

从这一点来说,个体投资者在面对经济周期波动时,应当保持乐观积极的心态,“顺势而为”,不要和β作对,也不应“随波逐流”,要积极寻找α。警惕股市顶部的美好未来故事,也不要错过股市底部的低位潜力股,理性地调节“进攻”和“防守”的仓位占比,合理控制风险。

「心得分享」

主动投资应对周期的三个步骤

认识周期之后,我们接下来要思考的是投资中如何应对周期,穿越周期。

主动投资的第一步:判断所处周期的位置。经济周期其实有很多口径,有“康波周期”(50-60年),代表技术迭代;有“库涅茨周期”(15-25年),也叫房地产周期 ;有“朱格拉周期” (10年左右),也叫固定资产投资周期 ;有“基钦周期”(3-5年),也叫库存周期 。判断周期位置我们会用到库存、PPI、固定资产投资等多项指标。主动投资的第一步往往是要判断这些经济指标何时出现拐点,从而对我们处在周期的什么位置做出清醒的判断,好的入场时机往往事半功倍。

也需要指出,对周期的投资看似简单,实际上是很难的。通常大家都会说低买高卖,但是实际操作上何为低,何为高?叠加人性的弱点,市场情绪和自身情绪的扰动,也会影响投资周期的收益率高低。再者,部分投资者其自身投资框架就是长线投资,对于那些典型周期行业和公司,如果缺乏长期成长性,那也就难以落入其投资范围内。

主动投资的第二步:把握行业风格轮动。从行业轮动的角度来讲,即使在大盘向下的熊市,也总是有行业取得不错的正收益。从近几轮周期看,“双碳”政策、疫情推动了2019-2021年电力设备与新能源、医药行业的牛市。2022年地缘政治事件爆发,煤炭、石油、农化等资源股受到了广泛关注。2023年“中特估”、“AI”等持续催化使得央国企、通信、计算机、传媒等板块获得了不错的年度涨幅。把握行业轮动需要依据宏观状况、板块未来市场走势判断,结合可投资公司,完成组合配置和不断地优化,有自上而下的仓位决定,更多的是行业和个股的结构性配置,力求在较低风险基础上实现更高的回报。

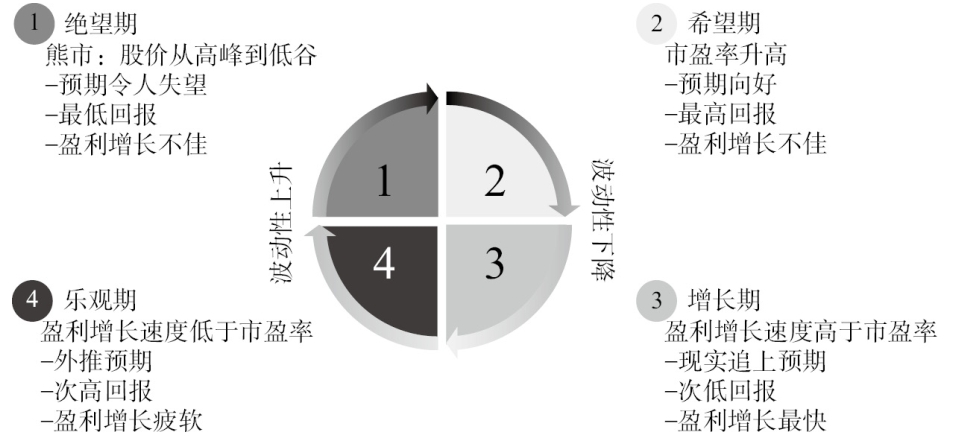

沪深300指数PE(TTM) band

及不同阶段表现较好的行业

数据来源:Wind,兴证全球基金整理,2013.8.22-2023.8.22

主动投资的第三步:寻找穿越周期的优质个股。前两步讲的是利用周期择时、选择行业,投资中也需要找到能够穿越周期的标的。以典型的制造业为例,传统龙头股多是顺周期个股,在经济预期向好时往往都能取得不错的回报,但在经济预期向下时就难有表现。因此,我们需要更加积极去寻找能够穿越周期的优质“周期+成长”个股。

这类公司通常具有几个特征:产品有着较高的准入壁垒,成本低、规模优势明显,创新+投资驱动。能够穿越周期的个股在股价低谷或业绩低点也会遭到市场的质疑,但他们总能找到新的增长点回应业绩与股价的质疑,并给市场更大的想象空间。好的公司好比一个优秀的运动员,他们的眼里没有最好只有更好。

「穿越周期」

与具有长期竞争力的优质企业长期相伴

市场周期周而复始,永不停止,我们认识和理解周期是为了做到更加充分的准备,并不意味着投资只依赖周期。我们进行了一个数据测算,长期维度上,主动投资是可以战胜市场的。

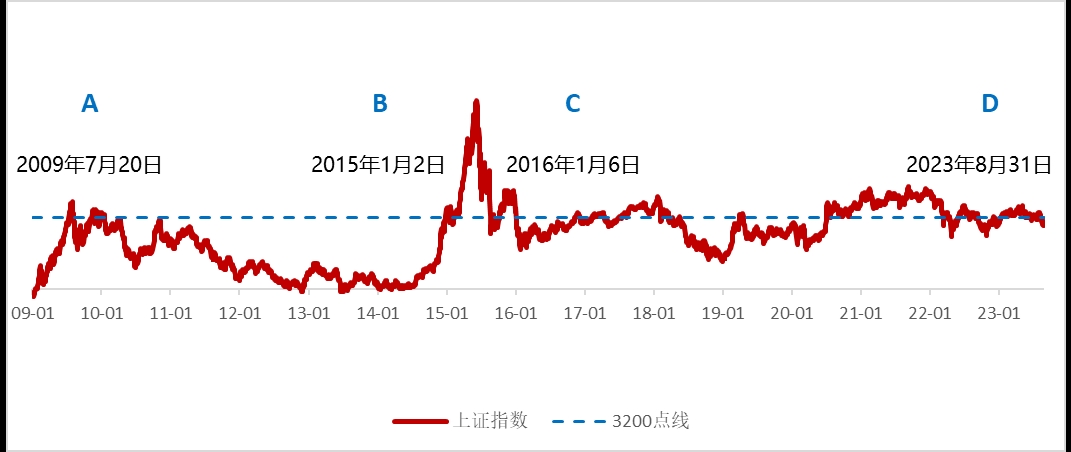

从2009年7月至2023年近十五年间,上证综指多次穿梭于3200点附近。我们选取上证综指在3200点附近的具有阶段代表性的四个时间点(A、B、C、D四点),对比同期主动权益基金的回报表现(这里用偏股基金指数代表全市场主动权益基金的平均表现)。

我们发现,无论市场的变化过程是先抑后扬还是先涨后跌,或者是多次起伏最终几乎无涨幅,在3200点这个中枢附近选择持有权益基金,都有机会获取超越指数的收益空间。

上证综指在3200点附近的四个代表性时间点

数据来源:Wind,兴证全球基金整理,2009.1.1-2023.8.31

偏股基金指数在不同市场阶段均获得超越指数的收益

数据来源:Wind,兴证全球基金整理,截至2023.8.31

从微观个股来看,股票价格受到市场周期、宏观政策、企业自身变化等多种因素的影响,市场总会存在不确定,企业的股价在短期内会出现波动,偏离企业真正的价值。但是拉长时间来看,我们会发现企业的股价总会围绕着企业价值上下波动长期股票价格仍能反映出企业ROE回报。

世界是不断进步的,每个时代都会培育出优秀的企业。即使经济有起有落,市场有高有低,如果我们秉持长期投资、价值投资的理念,挑选出具有长期竞争力的优质企业,伴随在他们身边,最终将能穿越周期,分享到企业成长带来的红利。