来源:富国基金

近期经济边际修复的信号正在逐渐累积和显现,第三季度中国GDP同比增长4.9%,高于市场预期;9月规模以上工业增加值同比增长4.5%,略低于预期的4.6%;前三季度固定资产投资完成额同比增长3.1%,与预期一致;9月社会消费品零售总额同比增长5.5%,大超预期的4.9%;全国城镇调查失业率为5.0%,连续第二个月下降。

从细分行业看,哪些行业的景气改善对经济企稳起到了支撑作用?随着三季报的陆续披露,又有哪些值得关注的方向?

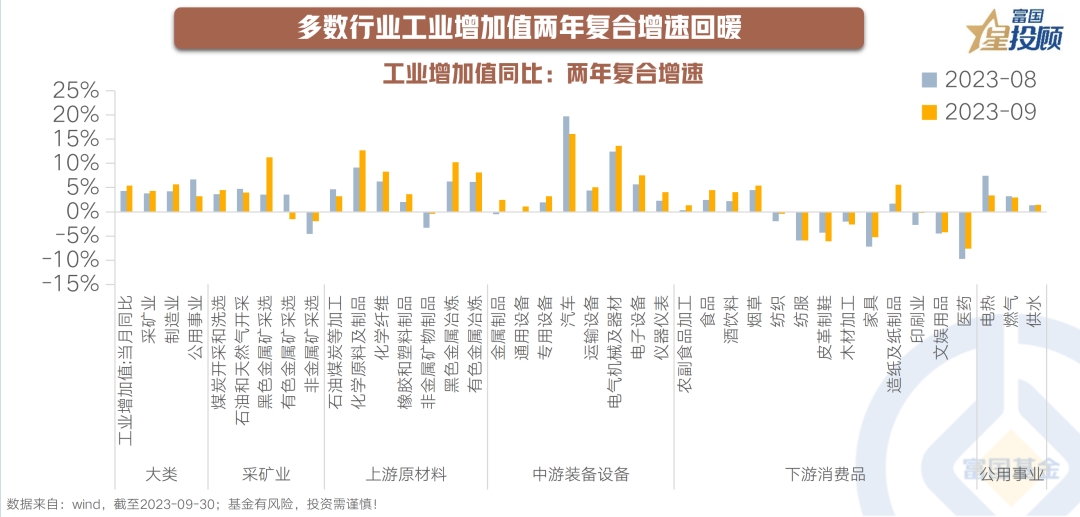

01多数行业工业增加值两年复合增速回暖

9月工业生产在去库存和基数抬升的压力下延续了8月以来的修复态势,工业增加值同比持平于8月4.5%的年内次高水平。其中,制造业生产保持在5%的较高增速中枢水平,两年复合同比较上月抬升1.5pct。

从细分行业两年复合增速较上月变化看,仅油气开采、有色采选、燃料加工、汽车、电热燃气供应等行业边际回落,多数制造业行业生产有所改善。

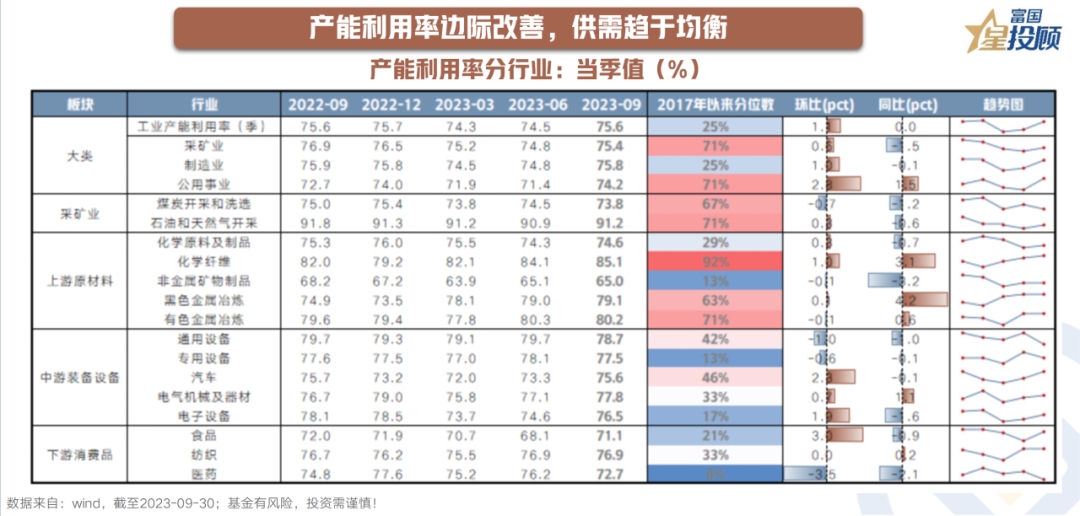

02产能利用率边际改善,供需趋于均衡

出口降幅收窄、消费较预期强劲带动工业生产边际修复,三季度全部工业产能利用率75.6%,连续两个季度回升,与去年同期持平。

从制造业细分行业来看,环比改善的行业来自食品制造、汽车制造、电子设备、化学纤维、电气机械及器材。相对而言,地产链上黑色金属冶炼和非金属矿物制品(包括水泥、玻璃)等行业的产能利用率变化不大。

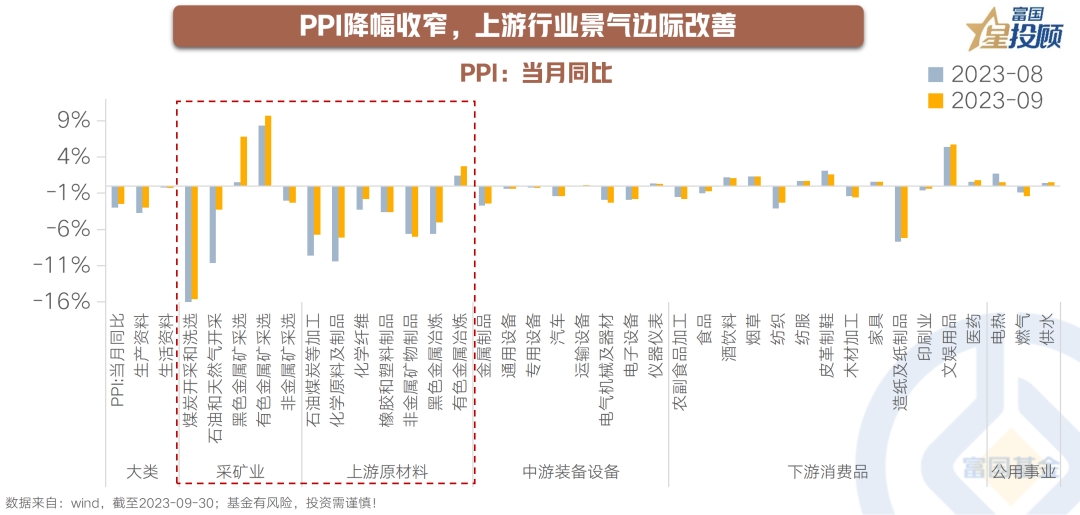

03PPI降幅收窄,上游行业景气边际改善

原油、铁矿石、煤炭等上游资源品价格回暖助力PPI持续修复,推动上游行业景气边际改善。

往后看,PPI拐点一般领先于库存周期的拐点,后续库存周期从被动去库向主动补库转变有望进一步牵动需求端的修复。

此外,中央财政将在今年四季度增发2023年国债10000亿元,稳增长力度再升级,有望对上游原材料价格形成进一步支撑。

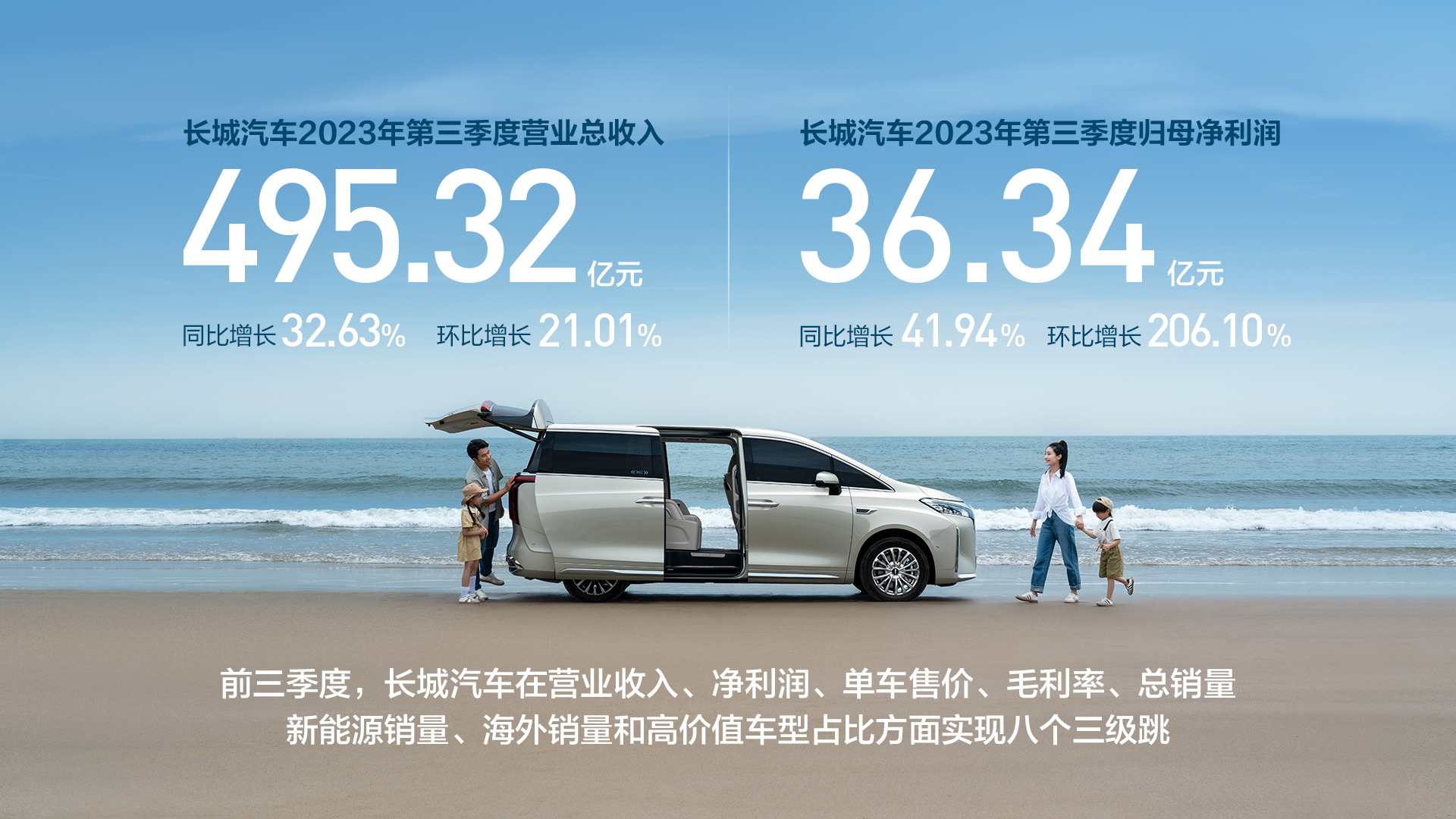

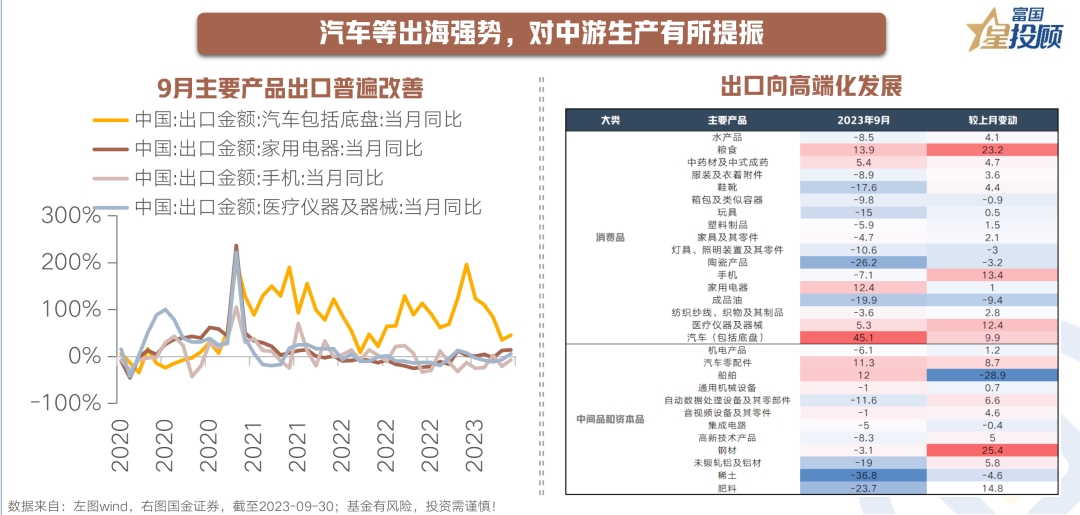

04汽车等出海强势,对中游生产有所提振

9月出口降幅进一步收窄,其中以新能源汽车、家电等为代表的产品出口表现亮眼,对中游制造业工业增加值表现有所提振。

在欧美经济衰退预期加深背景下,汽车、手机、医疗器械等出口呈现较高韧性,预计出口高端化发展下的产品竞争力提升优势仍然是缓解未来出口压力的破局之道。

05

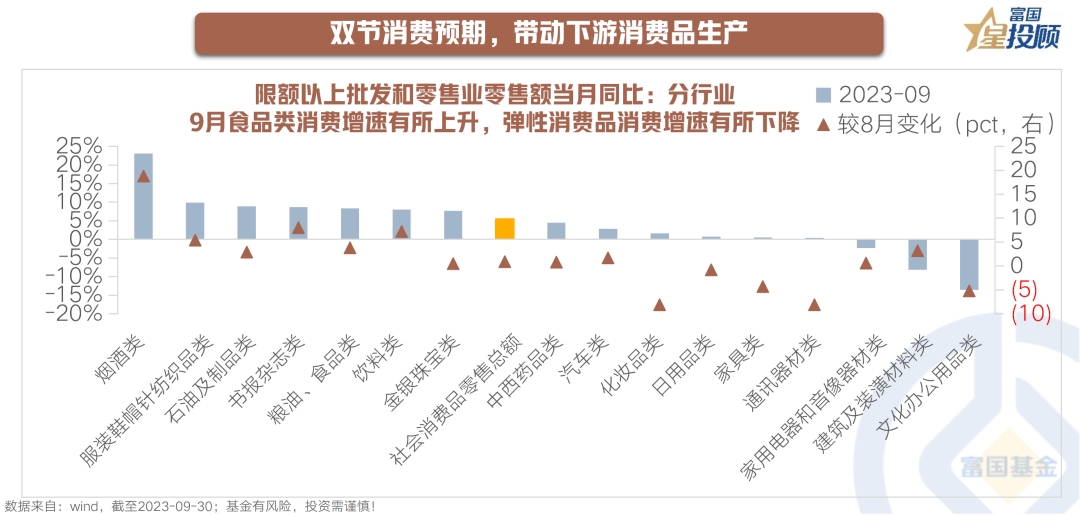

双节消费预期,带动下游消费品生产

中秋国庆假期前,居民消费预期较强,带动下游相关消费品生产表现相对向好。

从社零数据看,9月社会消费品零售总额同比增长5.5%超出预期,餐饮和商品消费增幅均扩大;分行业看,受中秋国庆假期影响,食品类消费增速有所上升,受后续电商促销预期影响,可选消费品消费增速有所下降。

预计四季度在电商促销、去年同期低基数等多重因素影响下,消费对经济增速的贡献可能加大。

06

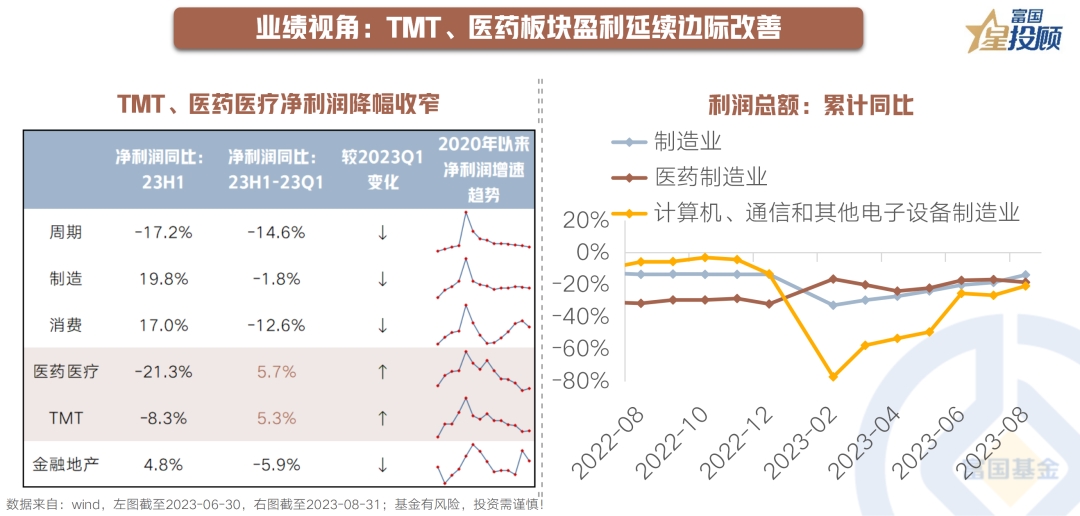

业绩视角:TMT、医药板块盈利延续边际改善

从各板块净利润增速的表现看,上半年TMT、医药板块的净利润增速呈现降幅收窄的迹象。

往后看,医药和TMT板块改善的确定性依然较强,一是随着行业反腐对医药板块业绩影响明确化后,医院端的刚性复苏有望逐步的现在报表中;二是在全球科技创新方兴未艾、国内自主可控演绎深化的背景下,TMT投资将逐渐从主题投资向业绩兑现演绎。

07

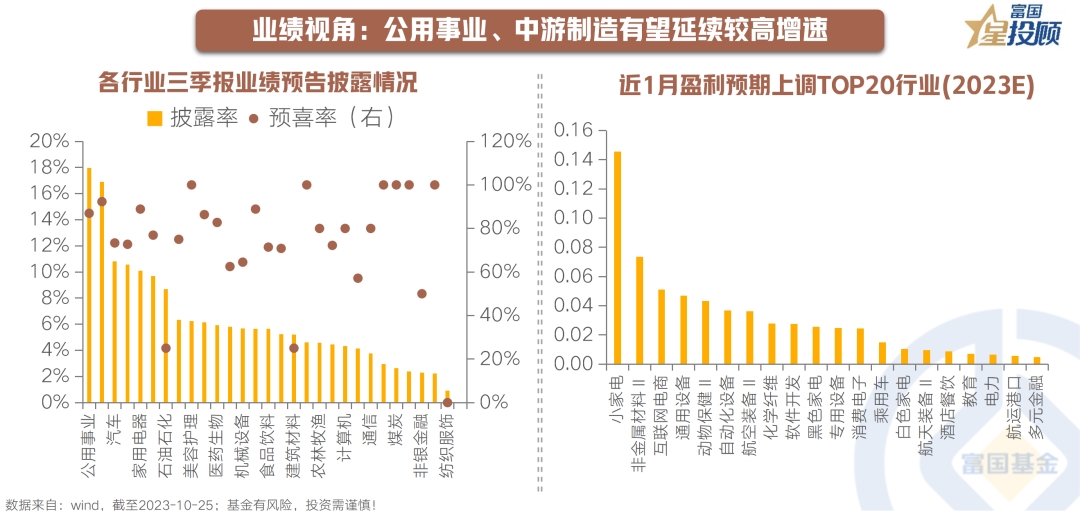

业绩视角:公用事业、中游制造有望延续较高增速

从业绩预告情况看,截止10月25日,共有344家上市公司披露了三季报业绩预告类型,业绩预喜率为77.6%,其中业绩披露率较高的行业主要有公用事业、社会服务、商贸零售、汽车、家用电器、国防军工等。

从盈利预期看,近一个月盈利预测上修的行业主要有小家电、非金属材料、互联网电商、通用设备、自动化设备等。

08

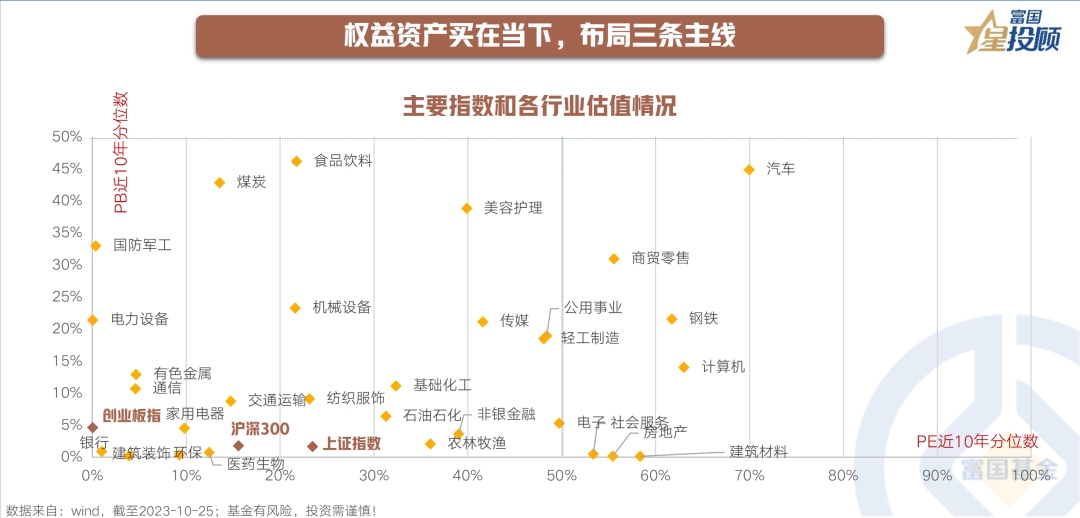

权益资产买在当下,布局三条主线

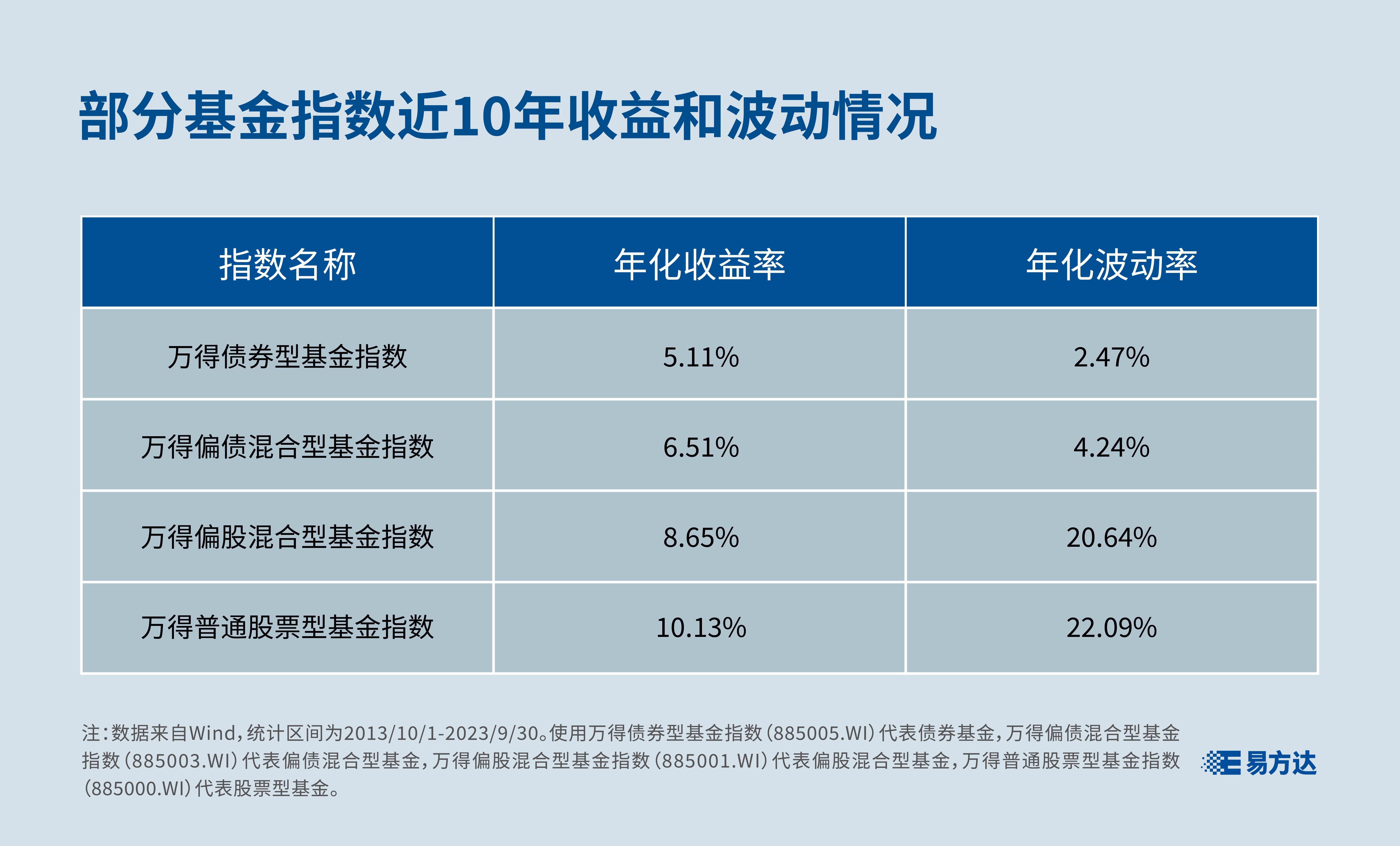

从估值来看,主要指数的估值已处于历史底部区域,多数行业的估值也处于历史均值以下,具备较高的性价比。

随着新一轮积极扩张财政周期开启,货币政策也有望“跟上步伐”,一旦经济复苏进程得到确认,A股或将走出底部区域。

行业配置关注三条主线,一是稳增长力度升级下,受益于国债增发的上游顺周期板块(如建筑建材、钢铁);二是热门题材催化下,确定性和成长性兼具的医药和TMT板块;三是财报披露季,聚焦盈利有望延续较高增速的的公用事业、消费服务、中游制造领域(如汽车、家电)。

(文章来源:富国基金)