新华财经北京4月14日电(记者刘玉龙、马悦然)14日,证监会发布消息称,近日同意中国金融期货交易所30年期国债期货注册。下一步,证监会将督促中国金融期货交易所做好各项工作,保障30年期国债期货的平稳推出和稳健运行。

(资料图)

(资料图)

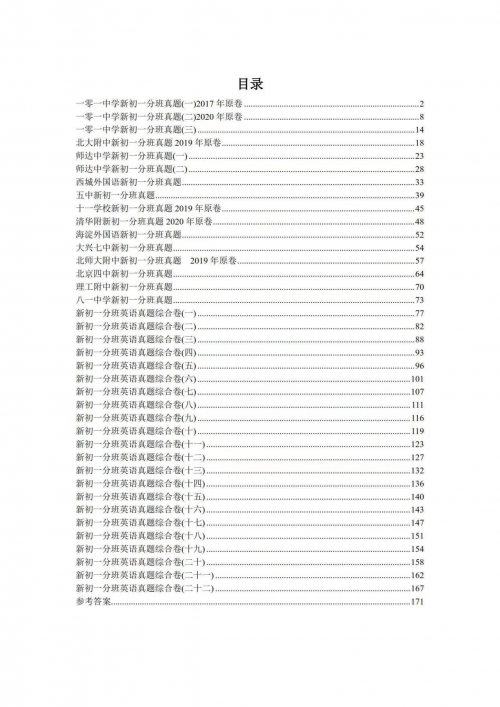

当天,中金所发布30年期国债期货合约及相关业务规则,以及《关于30年期国债期货合约上市交易有关事项的通知》(以下简称《通知》)。首批三个30年期国债期货合约将于4月21日上市交易。

今年3月17日至3月23日,中金所就30年期国债期货合约及相关规则向社会公开征求了意见,广泛听取市场各方的意见建议。从征求意见情况看,社会各方对30年期国债期货合约及相关业务规则普遍表示认可。

中金所《通知》称,30年期国债期货合约自2023年4月21日起上市交易,首批上市合约为2023年6月、2023年9月及2023年12月合约,挂盘基准价、可交割国债及其转换因子由中金所在合约上市交易前公布。

《通知》明确,30年期国债期货各合约的交易保证金为合约价值的3.5%,对2年期国债期货、5年期国债期货、10年期国债期货和30年期国债期货的跨品种双向持仓,按照交易保证金单边较大者收取交易保证金;上市首日各合约的涨跌停板幅度为挂盘基准价的±7%;30年期国债期货合约的手续费标准暂定为每手3元,平今仓交易免收手续费,交割手续费标准为每手5元,交割手续费至2023年12月31日止减半收取;30年期国债期货各合约限价指令每次最大下单数量为50手,市价指令每次最大下单数量为30手。

值得注意的是,为防范交割风险,引导投资者合理有序平仓,国债期货产品实施梯度保证金制度,临近交割月时,提升交易保证金标准。对于30年期国债期货合约,自交割月份前两个交易日结算时起,交易保证金标准设定为合约价值的5%。

国债期货作为利率期货的一个主要品种,是指买卖双方通过有组织的交易场所,约定在未来特定时间,按预先确定的价格和数量进行券款交收的国债交易方式。国债期货具有可以主动规避利率风险、交易成本低、流动性高和信用风险低等特点。在30年期国债期货上市之前,中金所于2013年9月6日上市5年期国债期货,2015年3月20日上市10年期国债期货,2018年8月17日上市2年期国债期货,基本形成了覆盖短中长端的国债期货产品体系。

中金所数据显示,2022年,国债期货日均成交16.04万手,日均持仓35.52万手,日均成交金额1918亿元,期现成交比为0.84。

业内分析,上市30年期国债期货,可以促进30年期国债顺利发行,同时为30年期国债提供风险管理工具,满足投资者对超长期债券的风险管理需求。

此外,保险资金、养老基金等中长期资金是我国债券市场的重要投资者,其对30年期国债需求较大,且现阶段仍存在资产端“短”、负债端“长”的错配问题。推出30年期国债期货,保险机构可通过持有30年期国债期货更为灵活地调整资产久期,实现资产负债久期匹配,助力其满足保险的资产负债管理要求,进一步丰富保险资金资产配置和风险管理渠道,有效提升保险资金运营效率和风险防控能力。

中金所相关负责人表示,目前30年期国债期货上市前的各项准备工作已经就绪。下一步,中金所将在中国证监会的统一领导下,扎实做好30年期国债期货合约上市工作,确保产品平稳推出、稳步运行。